Assustada com a oscilação do dólar e o impacto negativo no caixa da empresa, a Toke e Crie, uma importadora de porte médio de São Paulo com 15 anos de atividade, decidiu recorrer pela primeira vez a uma prática à qual as grandes companhias já estão acostumadas: foi ao banco e fez o chamado hedge cambial. O hedge é uma espécie de seguro contra a variação cambial e evita problemas de caixa para as empresas que importam ou têm dívidas em moeda estrangeira se o dólar dispara. Este ano, a moeda americana subiu 40% frente ao real.

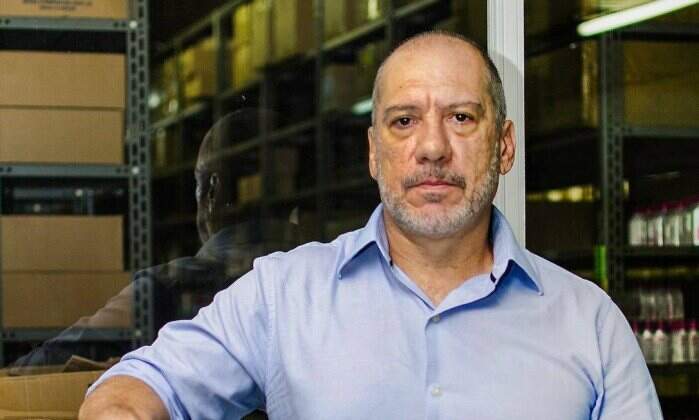

— Uma coisa é o dólar oscilar de R$ 1,80 para R$ 2,20. Outra coisa é essa oscilação maluca em que a moeda saiu de R$ 2,60 no início do ano e chegou a R$ 4,14 em setembro, tirando qualquer previsibilidade — afirmou o gerente-financeiro da empresa, Marcelo Maraccini.

Assim como a Toke e Crie — que importa material de artesanato, como papel, tecidos e ferramentas, de China, EUA e Europa, vendendo para atacados e armarinhos —, a escalada do dólar neste ano fez crescer a procura das empresas por proteção. A novidade é que há um movimento maior de pequenas e médias empresas, com faturamento de até R$ 20 milhões, com algum compromisso em moeda estrangeira, buscando essa proteção.

Essa movimentação pode ser comprovada na BM&FBovespa. Este ano, a procura pelos chamados minicontratos de dólar, um tipo de investimento do mercado futuro, cresceu mais de cinco vezes. Em janeiro deste ano, foram negociados 953 mil minicontratos cambiais. Em setembro, foram 5,4 milhões.

MINICONTRATOS

Cada minicontrato representa um lote de US$ 10 mil — por isso ele é chamado de “mini”, já que equivale a 20% de um contrato futuro de dólar, que equivale a US$ 50 mil e é usado por grandes empresas e investidores. Por causa do valor reduzido, o produto é acessível a investidores pessoas físicas e pequenas empresas.

— Esses contratos passaram a ser mais procurados por pequenas empresas que vão fazer uma importação de US$ 10 mil, por exemplo. Assim, a variação cambial não afeta o fluxo de caixa — disse Reginaldo Galhardo, gerente de câmbio da corretora Treviso.

Galhardo explica que, ao fazer hedge tanto na BM&FBovespa quanto nos bancos, a empresa “trava” a cotação do dólar por um valor futuro. Se a moeda americana subir mais no dia da liquidação do contrato, o banco quita a diferença. Normalmente, esses contratos são feitos para 180 dias. Galhardo observa que os bancos estão oferecendo mais acesso ao hedge para pequenas empresas, tendo inclusive criado áreas específicas para atender esses clientes.

É o caso do Santander, que abriu há cerca de dois anos uma área de hedge apenas para empresas menores, com faturamento entre R$ 15 milhões e R$ 20 milhões, depois de observar que a procura por esse tipo de operação vinha crescendo muito. Segundo o superintendente-executivo de tesouraria da instituição, Fernando Pierri, há casos em que a empresa fez dívidas em moeda estrangeira pela primeira vez, já que o juro no exterior estava muito mais atraente do que aqui.

Também há pequenas empresas que, pela primeira vez, exportaram e aproveitaram a alta do dólar para travar a cotação em alta e receber o melhor preço pela venda. Só em setembro, por exemplo, a moeda americana subiu 9%, atingindo R$ 4,14, a maior cotação desde a criação do real.

— Também há casos de empresas que só faziam proteção de 50% dos compromissos em dólar. Se a moeda subia, elas repassavam essa valorização ao consumidor, aumentando o preço dos produtos. Agora, com a economia mais fraca, esse repasse fica mais difícil, e a empresa faz um hedge maior — explicou Pierri.

CONTRATOS A TERMO

Outra forma de medir a busca pelo seguro cambial é pelo crescimento da procura pelos chamados contratos a termo da moeda, um instrumento do mercado financeiro com a mesma lógica dos minicontratos, em que se adquirem dólares para uma data futura por um valor definido hoje. Em setembro, o volume de compra desses contratos somou US$ 21,4 bilhões. É uma alta de 19,5% em relação ao volume negociado em janeiro deste ano, de US$ 17,9 bilhões, e um salto de 26,6% em relação a setembro de 2014, quando os negócios chegaram a US$ 16,9 bilhões.

No mercado financeiro, entre as grandes empresas que fazem hedge, chama a atenção dos analistas a estratégia da JBS, maior processadora de carnes do mundo. A companhia tem 80% de sua receita em dólar. Mesmo assim, mantinha até o segundo trimestre de 2015 uma posição de US$ 12 bilhões em derivativos, para uma dívida total de US$ 11,2 bilhões.

PUBLICIDADE

— As empresas fazem hedge para não afetar seu resultado operacional e mostrar que vão bem independentemente do cenário cambial. Mas, no caso da JBS, fica claro que a companhia está apostando na alta do dólar e pretende ganhar com isso — diz um analista de mercado que acompanha a empresa.

O presidente do Conselho de Administração da JBS, Joeslei Batista, afirmou no fim de outubro que a tendência da moeda brasileira é depreciar-se ainda mais. O grupo estima que a China deverá crescer menos de 6% em 2016, e, se isso ocorrer, os preços das commodities cairão ainda mais, com reflexos nas cotações do dólar frente ao real.

Procurada pelo GLOBO para comentar se a estratégia da companhia se mantinha a mesma, a JBS informou que não poderia fazer comentários porque está em período de silêncio antes da divulgação dos resultados do terceiro trimestre, na semana que vem.

Fonte: oglobo